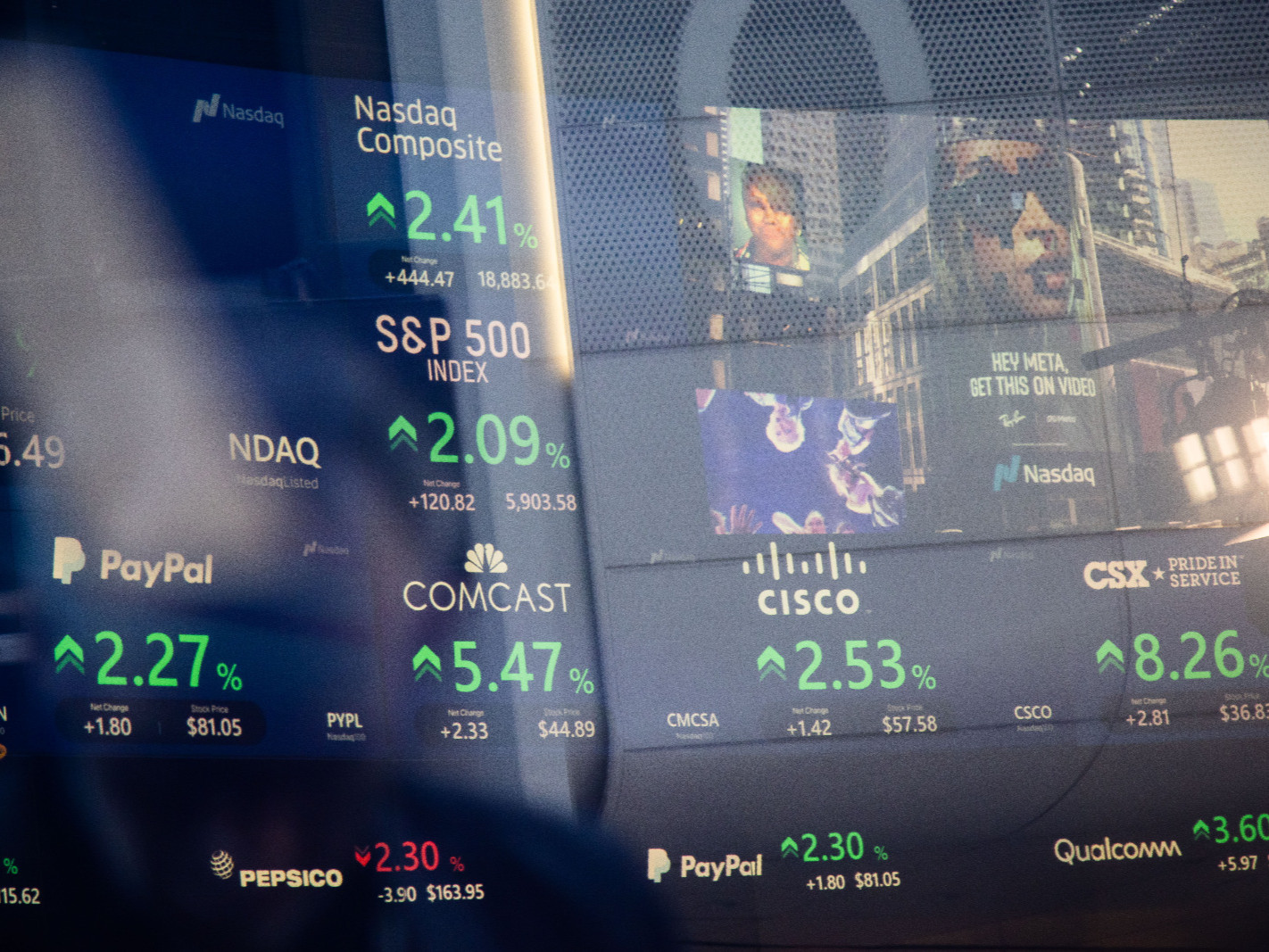

يوجد تشابه بين الارتفاع في سوق الأسهم بعد انتخاب الرئيس الأميركي الراحل هربرت كلارك هوفر في عام 1928 وانتخاب

لا ينبغي للسياسيين أن يحكموا على أنفسهم من خلال أداء سوق الأوراق المالية. لكن هذا الأمر يتكرر مجدداً. وتوجد دروس تحذيرية من الماضي حول ما تعنيه أو لا تعنيه موجة ارتفاع الأسهم بعد الانتخابات بالنسبة للاقتصاد الأميركي خلال السنوات الأربع المقبلة.

من المحتمل تعيين سكوت بيسنت، في منصب وزير الخزانة الأميركي المقبل، والذي تولى سابقاً إدارة صناديق استثمار تابعة لجورج سوروس على مدى سنوات.

وتتوقع التنبؤات تعيين بيسنت في المنصب بنسبة 70%. وفي مقال رأي مهم بصحيفة "وول ستريت جورنال"، حدد بيسنت أجندة للسياسة الاقتصادية جديرة بالاهتمام. وتحت عنوان "الأسواق تحتفي بسياسات ترمب الاقتصادية"، قال ما يلي:

"إن أسعار الأصول متقلبة والأداء الاقتصادي على المدى الطويل هو المقياس النهائي. ولكن الأيام الأخيرة تثبت تبني الأسواق بشكل لا لبس فيه لرؤية ترمب الاقتصادية خلال فترة ولايته الثانية. فالأسواق تشير إلى توقعات بارتفاع معدل النمو، وانخفاض التقلبات والتضخم، وانتعاش الاقتصاد لصالح جميع الأميركيين".

من الضروري توخى الحذر في هذا الشأن، إذ إن أسعار الأصول متقلبة بالفعل إلى الحد الذي يجعل من غير الحكمة استخلاص الكثير من الاستنتاجات في الوقت الحالي، رغم ارتفاعها بقوة بعد الانتخابات.

ومن المؤكد أن الأسهم التي كان من المرجح أن تستفيد خلال إدارة ترمب، وليس من البديل الديمقراطي، شهدت ارتفاعاً كبيراً، وأظهرت أن تأثير الفوز لم يظهر بالكامل على التداولات قبل يوم الانتخابات.

وفي الرسم البياني التالي، قارنت بين أداء مؤشر داو جونز الصناعي منذ يوم الانتخابات في عام 1928، عندما تم اختيار هربرت هوفر رئيساً، وأدائه بعد فوز ترمب، واتضح أنهما متشابهان للغاية:

هل هذا يعني أن فترة دونالد ترمب الثانية ستسير مثل فترة ولاية هوفر؟.. بالطبع لا. وهذا أمر جيد، فقد شهد مؤشر "داو جونز" في الأربع سنوات بين انتخاب هوفر وهزيمته المدوية أمام روزفلت في 1932 انخفاضاً شديداً.

مرة أخرى، للتوضيح، الرسم البياني البسيط، لا يُعد دليلاً على أن السوق المالية ستشهد انهياراً على غرار ما حدث في عام 1929. الأمر الأكثر أهمية أن صعود الأسهم بعد الانتخابات لا يمكن أن يُعتبر دليلاً قاطعاً على أي شيء، سواء تحسن أو تدهور الاقتصاد.

والسؤال الآن هو: ما هي التوقعات التي يمكننا أن نتوصل إليها باطمئنان أكبر؟.. بشكل عام، فإن العامل الأكثر أهمية في أداء الاستثمار على المدى الطويل هو السعر الذي اشتريت به. فإذا كان السعر باهظ الثمن، فمن غير المرجح أن تحقق عوائد جيدة من هذا الاستثمار.

وهكذا تحرك اثنان من أبسط مقاييس التقييم لمؤشر "إس آند بي 500" -نسبة السعر إلى المبيعات ونسبة السعر إلى القيمة الدفترية- خلال السنوات الثلاثين الماضية. في الحالة الأولى، اقتربت السوق كثيراً من الرقم القياسي الذي سجلته في طفرة ما بعد كوفيد في عام 2021. وفي الحالة الثانية، فقد كادت السوق أن تتجاوز أعلى مستوى سجلته على الإطلاق منذ فقاعة شركات الإنترنت (دوت كوم) في عام 2000:

لا يوجد ما يُثبت أن سوق الأسهم على وشك الانخفاض كما حدث في المرتين السابقتين. ولكن كلما ارتفع التقييم؛ زاد احتمال عدم استمرار الأداء القوي. وبشكل عام، من غير الحكمة لأي سياسي أن يسعى لأن يتم الحكم عليه بناءً على أسعار الأسهم في الوقت الحالي، كون هذا الأمر يجعله معرضاً للهجوم والنقد إذا تراجعت الأسعار.

باستخدام مقياس أكثر دقة، يهدف مضاعف روبرت شيلر (نسبة السعر إلى الأرباح المعدلة دورياً) إلى تصحيح تحركات السوق داخل الدورة الاقتصادية من خلال مقارنة أسعار الأسهم بمتوسط الأرباح المعدلة حسب التضخم على مدى العقد السابق.

وحسب شيلر هذه النسبة منذ عام 1881، والرسم البياني التالي مأخوذ من موقعه الإلكتروني. بناءً على هذا المقياس، وهناك انتخابات رئاسية واحدة فقط شهدت ارتفاع سوق الأسهم إلى هذا المستوى، وكانت في عام 2000، عندما فاز جورج بوش الابن.

يتم حساب مؤشر نسبة السعر إلى الأرباح المعدلة دورياً شهرياً. في الأول من نوفمبر عام 2000، وكانت قيمة المؤشر مرتفعة (38.78)، وفي بداية هذا الشهر الحالي بلغت (38.11).

في ظل الارتفاع الذي حدث بعد الانتخابات، أصبح مقياس نسبة السعر إلى الأرباح المعدلة الآن أعلى مما كان عليه عندما تولى بوش منصبه في عام 2001، وسط تداعيات انهيار شركات الإنترنت.

ومن الممكن أن يُحدث ترمب خلال ولايته الثانية تغييراً كبيراً في مجال الاستثمار بالأسهم ويرفع التقييمات إلى مستويات غير مسبوقة. لكن من المرجح أن الأداء لن يكون جيداً، لأسباب لا تتعلق بسياساته الاقتصادية. فبعيداً عن الأسهم، فإن سياسات ترمب الاقتصادية بعد الانتخابات تدعو أيضاً إلى توخي الحذر.

انخفض الفرق بين العوائد على السندات ذات العائد المرتفع والسندات الحكومية الأميركية، وهو مؤشر مهم للتعويض الذي يتلقاه المستثمر مقابل إقراض الشركات ذات الائتمان الضعيف، إلى أدنى مستوى له منذ سبعة عشر عاماً في الأيام الأخيرة، وفقاً لمؤشرات بلومبرغ. فيما انخفض الفارق بين العوائد على السندات، خلال بضعة أيام في صيف عام 2007. وبعد ذلك، ارتفعت الفوارق بسرعة مع بدء انهيار سوق الائتمان المهيكلة القائمة على الرهن العقاري، وهو ما انتهى بحدوث الأزمة المالية العالمية:

مرة أخرى، هذا الأمر لا يثبت على الإطلاق، ولا حتى يشير، إلى أننا على وشك تكرار الأزمة المالية العالمية. ومع ذلك، فإنه يشير بقوة إلى أن الأسواق مسعّرة بشكل مرتفع جداً وهو ما يعيق دخول المستثمرين.

إن حدوث أي تدهور في ظروف الائتمان، بدءاً من هذه المستويات المرتفعة، من شأنه أن يؤثر على الاقتصاد. وقد يكون من الحكمة أن يقلل الساسة الجدد من أهمية سوق الأسهم، ويؤكدون أنها باهظة الثمن، ويسعون لأن يُحكم على أدائهم باستخدام أي مقياس آخر.

لكن توجد سوق مهمة، سارت في اتجاه معاكس لسياسات ترمب بعد الانتخابات مباشرة، وهذا أمر جيد، حيث ارتفعت عائدات سندات الخزانة مع بدء ظهور النتائج، مما يشير إلى القلق بأن التخفيضات الضريبية والتعريفات الجمركية من شأنها أن تؤدي إلى استمرار التضخم وأن يرفع بنك الاحتياطي الفيدرالي أسعار الفائدة.

لكن بعد ارتفاع العوائد بنحو 20 نقطة أساس في غضون ساعات، هدأت سوق السندات (التي أغلقت يوم الإثنين بمناسبة يوم المحاربين القدامى) بسرعة. وبحلول إغلاق يوم الجمعة، عاد الوضع إلى ما كان عليه قبل هذه الزيادة المفاجئة.

قد يكون من المنطقي لفريق ترمب أن يعتبر هذا بمثابة تحذير جاد، ولكن يمكنهم أيضاً أن يشعروا ببعض الراحة لوجود عدم رغبة في إبقاء العوائد مرتفعة لفترة طويلة.

إن ارتفاع عوائد السندات لأجل 10 سنوات إلى 4.3%، يجعل من الصعب إلى حد ما تبرير تقييمات سوق الأسهم الحالية. وهناك رسم بياني آخر من موقع شيلر على الإنترنت يظهر العائد الإضافي المعدل دورياً الذي تدفعه الأسهم مقارنة بعوائد السندات طويلة الأجل. فعندما يكون الفرق بين العوائد التي توفرها الأسهم والسندات منخفضاً، يصبح من الصعب على الأسهم أن تبدو مغرية للمستثمرين مقارنة بالسندات.

أحد العوامل المهمة التي تحدد العوائد على السندات هو سعر الفائدة الذي يحدده البنك المركزي. وفي بداية أكتوبر، كانت العقود المستقبلية لسعر فائدة التمويل لدى الاحتياطي الفيدرالي الأميركي مقتنعة بأن أسعار الفائدة سوف تنخفض إلى ما دون 3% بحلول يناير 2026. والآن، يقترب معدل الفائدة المتوقع من 4%. لقد كان التحول في توقعات خفض الفائدة مع تزايد الثقة في عودة ترمب إلى البيت الأبيض شيئاً جديراً بالاهتمام.

هذا أمر جيد لإدارة ترمب كون بنك الاحتياطي الفيدرالي يحتاج لخفض أسعار الفائدة إذا كان الاقتصاد ينمو، وبالتالي يعكس بعض الثقة في النمو الاقتصادي. ولكن، يشير أيضاً إلى أن ارتفاع أسعار المستهليكن (التضخم) سيجعل من الصعب خفض الفائدة.

لقد تبلورت الحكمة التقليدية بالفعل حول فكرة أن هزيمة الديمقراطيين تعود أساساً إلى عدم وقف ارتفاع التضخم. ومن الضروري سياسياً تجنب حدوث قفزة أخرى.

في هذا الصدد، فإن سوق السندات لا تُظهر نفس الثقة أو التأكيد فيما يتعلق بتوقعات التضخم. فقبل شهرين، اقتربت نقطة التعادل للتضخم على مدى عشر سنوات، والتي تعني ضمناً متوسط التضخم على مدى السنوات العشر المقبلة، من 2%، وهو نفس هدف بنك الاحتياطي الفيدرالي.

وفي أعقاب الانتخابات، لامست توقعات السوق لمعدل التضخم 2.4%. والنبأ السار أنها تراجعت قليلاً دون ذاك المستوى، وظلت أقل مما كانت عليه خلال معظم العامين الماضيين:

لا يوجد ما يدعو للقلق بشكل كبير في سوق السندات. ويراقب المحللون الوضع في الوقت الحالي. ولكن الأسواق لا تُظهر الثقة في انخفاض التضخم، بينما تجعل توقعات أسعار الفائدة لدى الاحتياطي الفيدرالي من الصعب على الأسهم الاستمرار في الارتفاع.

مع كل ما قيل، عندما تكتسب الأسواق زخماً، يكون من الخطر محاولة الوقوف في طريقها. وتُظهِر سوق العملات المشفرة أدلة واضحة على وجود فقاعة، لكنها تُظهر أيضا ثقة قوية للغاية، وبالتالي سيكون من الصعب تغيير الاتجاه في الوقت الحالي.

الاتجاهات في الأسواق المالية، بمجرد أن تبدأ، يكون من الصعب تغييرها. وأكبر مثال على ذلك، هو أداء مؤشر( MSCI EAFE) (الذي يقيس أداء أسواق أوروبا وأستراليا والشرق الأقصى، أي الأسواق المتقدمة غير الأميركية فعلياً) مقارنة بالولايات المتحدة على مدى السنوات الخمس والعشرين الماضية.

انخفض مؤشر (EAFE) من حيث القيمة المطلقة منذ الانتخابات (لذا فإن فوز ترمب لا يُعتبر تطوراً إيجابياً خارج الولايات المتحدة).

وعلى عكس أميركا، تبدو أسعار الأسهم في تلك البلدان منخفضة جداً إذ تم قياسها باستخدام مقياس مثل نسبة السعر إلى الأرباح المعدلة دورياً. لكن من الذي سيكون لديه الشجاعة للتصدي لاتجاه مثل هذا؟

في الختام: نعم، كان رد فعل الأسواق إيجابياً إزاء الانتخابات. كما أن هدوء عائدات السندات هو في الواقع أكثر أهمية وطمأنينة من ارتفاع الأسهم. ومع صعود أسعار الأسهم بشكل استثنائي، فمن غير الحكمة على الإطلاق أن يعتمد السياسيون على هذه الأسهم كمعيار للحكم على أدائهم.

نصائح للتأقلم مع الأوضاع الحالية شهدت الولايات المتحدة إجراء انتخابات الأسبوع الماضي. ربما قرأت عنها. لن تحتاج إلى قراءة المزيد من الآراء بشأنها، ولكن مع وجود قليل من الحظ قد تكون هذه الأفكار الثلاثة مفيدة: أولاً، من السخف أن نقول إن إدارة بايدن كان ينبغي لها أن تفعل المزيد لمساعدة الأميركيين من الطبقة العاملة.

فكل ما فعلته إدارته تقريباً كان يستهدف تلك الفئة من الأشخاص على وجه التحديد، بما في ذلك ضخ استثمارات ضخمة في مجال البنية التحتية لتوفير الوظائف، وتقديم الكثير من المساعدات للتخفيف من حدة الجائحة في مراحلها الأخيرة، واللجوء إلى الاحتياطي الاستراتيجي من النفط لخفض أسعار الغاز، وتكثيف الرسوم الجمركية على الصين. وكان "جو سكرانتون" (وهو لقب يُطلق على جو بايدن) يجسد تياراً في الحزب الديمقراطي يقدر الطبقة العاملة.

كانت قائمة المشكلات التي واجهتها إدارة بايدن تشمل التضخم، والوقت الذي يستغرقه ظهور فوائد الإنفاق، وفقدان بايدن القدرة على شرح ما كان يفعله بشكل فعال. ولكن إذا اعتقد الديمقراطيون أنهم يستطيعون العودة إلى السلطة من خلال إعطاء الأولوية للطبقة العاملة، فسيدركون بسرعة أنهم يقترحون نفس السياسات التي نفذها بايدن بالفعل.

ثانياً، لا يوجد سبب معين للاعتقاد بأن الأغلبية الجديدة التي يقودها ترمب ستكون محصنة ضد حدوث أزمة اقتصادية أخرى.

فمع مرور الوقت وبعد أن تهدأ الأمور، سيدرك الناس أن كامالا هاريس حصلت على حوالي 48% من أصوات الناخبين على مستوى البلاد.

للمقارنة، فاز جون كيري بنسبة 48.3% في عام 2004، وحصل مايكل دوكاكيس على 45.6% خلال عام 1988. وفي المرتين، فاز الديمقراطيون في الانتخابات التي تلت ذلك وذلك بفضل تحسن الوضع الاقتصادي.

بالعودة إلى الوراء، فاز جورج ماكغفرن بنسبة 37.5% فقط في عام 1972، بينما حصل باري جولدووتر على 38.5% في عام 1964، وفي المرتين فاز حزبهما بالانتخابات التي تلت ذلك بسبب الفوضى السياسية.

يتمتع ترمب بتفويض لإدارة الاقتصاد على طريقته. إذا نجح الأمر، فسيظل الجمهوريون في السلطة، ولكن إذا لم ينجح، فمن المحتمل ألا يودعوها.

ثالثاً، بالنسبة للتصويت في الانتخابات، فقد شهد الأسبوع الماضي شبه إجماع عام على أن فوز ترمب في التصويت الشعبي، له أهمية كبيرة، إذ يمنحه شرعية أكبر بكثير من مجرد فوز فني في المجمع الانتخابي الذي تحقق رغم خسارة التصويت الشعبي في المرة السابقة.

هذه المرة، فاز ترمب في الانتخابات بشكل عادل، وكانت ردود فعل المعارضين مختلفة تماماً نتيجة لذلك.

علاوة على ذلك، فإن نظام المجمع الانتخابي ليس عادلاً. لقد أدليت بصوتي الأول كوني مواطناً أميركياً الأسبوع الماضي، ولكن بما أنني أدليت به في نيويورك، التي تميل بشدة نحو الديمقراطيين، لم يكن له تأثير كبير. فلماذا يكون صوتي، أو صوت المواطنين في الولايات التي تصوت للجمهوريين مثل ألاباما ووايومنغ، أقل أهمية من أصوات سكان بنسلفانيا؟. أتوقع ألا يحدث التغيير حالياً، ولكن هذا الوقت مناسب لإجراء تعديل في الدستور وإلغاء نظام المجمع الانتخابي.

منذ 5 ساعات